本周WCI跌幅加大,指数下跌5%至USD3493/FEU,与去年同期相比上涨了88%。 比2019年(大流行前)1420.20美元的平均费率高出146%。美线欧线均环比下跌,例外的是跨大西洋航次继续微涨1%,德鲁里预计未来几周国内出发航线即期运价会继续小幅下跌。

本期CCFI下跌3.55%至1352.4,SCFI下跌6.2%至1979.12点,跌幅加大,目前看估计SCFI得跌到3月中旬以后才能止稳(接下去跌幅应该没这么大了),如果按照去年的下跌六周就得到4月初去了。

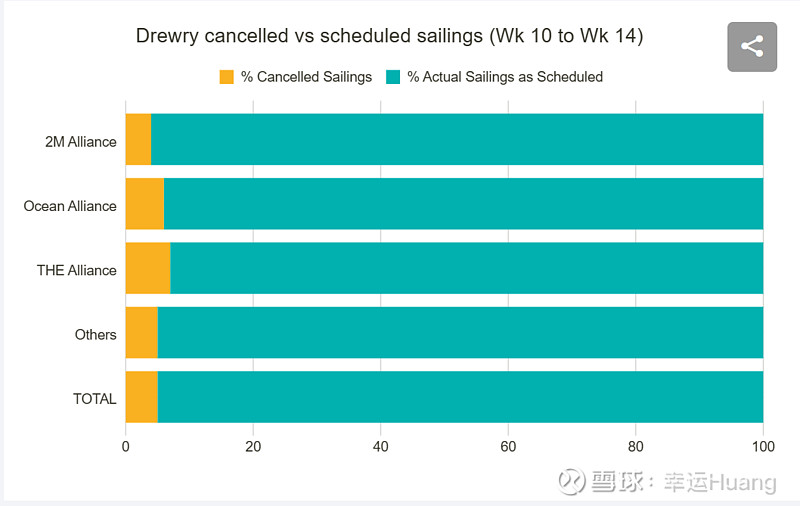

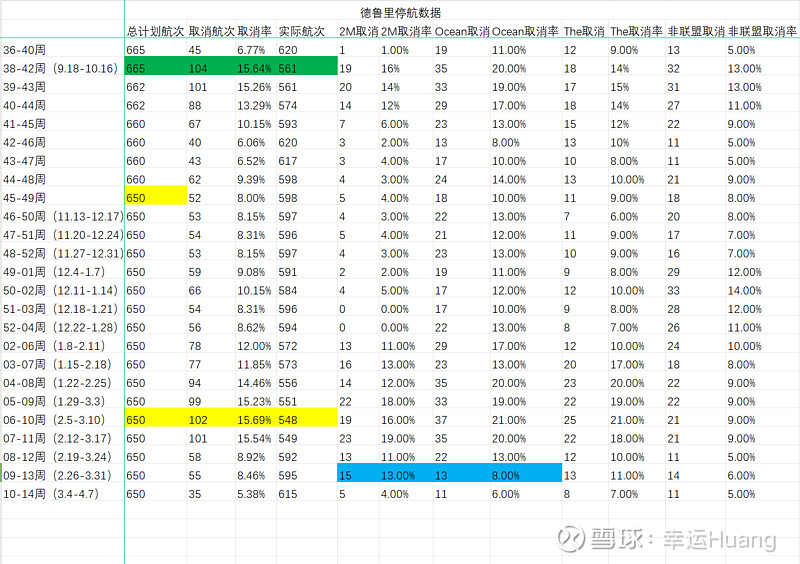

在主要的东西运输航线上:跨太平洋、跨大西洋、亚洲-北欧和地中海,在第10周(3月4日至10日)和第14周(4月1日至4月7日),共有650个定期航班被宣布取消,取消率为5%。

在此期间,49%的空白航线将出现在亚洲-北欧和地中海航线%的航线将出现在跨太平洋东行航线%的航线将出现在跨大西洋西行航线。

在接下来的五周内,OCEAN Alliance宣布取消11个航班,其次是the Alliance和2M,分别取消8个和5个航班。在同一时期,非联盟服务公司实施了11次空白航行。

如上所示,我们正真看到了承运人服务可靠性的提高:平均95%的船舶预计将在未来五周内按计划航行。

海运方面,德鲁里世界集装箱指数下跌5%,至3493美元/ 40英尺干集装箱。尽管连续第五周下降,但海运运费仍然大面积上涨,比2023年12月的中等水准(1,548美元)高出136%。与上周相比,跨太平洋航线、亚洲-北欧航线%,而跨大西洋航线的运费价格则小幅上涨了1%。

在主要的东西方贸易航线次。此外,随着近期船舶的涌入,预计2月至3月的有效运力将增加23%。因此,运费预计将在未来几周内下降,尽管它们可能继续保持相比来说较高的水平。

另外,包括达飞、中远、长荣和东方海外在内的海洋联盟成员签署了一项协议,将合作再延长5年,至2032年,重申了他们的伙伴关系。

运力恢复的速度有点太快了,3月份的航次已经远大于12月和1月,不是啥好事啊。。。

![]()

。实际航次跟去年同期刚好完全持平都是615,但今年的船肯定大点,然后绕行要增加一部分运力,所以估计比去年同期略好吧,但是运价比去年同期基本翻倍以上啊。。。

![]()

正解,即使新造船账上还有近2000亿现金,这么多现金没地方花我还不赶紧新造点船好把成本高的老旧船和外部租赁的船给置换掉那才叫脑袋被门夹了。只看新造了多少船却不看可以预计的几年内要拆解多少船要退租多少船,那不是企业经营的逻辑,而纯粹是资本和机构的逻辑,是趋势投资的逻辑而不是价值投资的逻辑。红海不是投资海控的原因,即使在行业周期低谷公司赚的利润也足够撑的起现在的估值,而账上的现金和可以预计未来将释放的利润、未来加大分红、增持、回购力度的预期才是投资海控的原因

是这么个理,联盟提升了行业竞争格局但毕竟不是垄断,所以实际上联盟控价的作用也不可能是一个开关按钮而是渐进的过程,期间成本最高的亏损时间长点,行业平均亏损一个季度半年也就差不多利润就得回升了。很难出现养殖那种全行业全年亏损的情况,而海控全行业成本最低也就基本不可能亏损,最惨的情况估计也就是发生季度亏损罢了行业历史上最惨的09,16那两轮看行业龙头的业绩就知道行业低谷期大概会是啥情况(东方09年海运毛利6663万美金,借贷25.7亿美金,亏在营业及行政费用3.96亿;16年东方海运毛利2.54亿美金,借贷40.91亿 ,同样亏在营业及行政费用4.64亿;23年上半年毛利9.03亿(海运会略高因为别的业务是亏损的),借贷为0,营业及行政费用仅为6890万)海控因为重组变化太大以往数据没有过大参考意义,但是观察19之后这几年的数据可知海运集运相比东方在行业低谷时竞争优势会更大(内陆部分受全球环境影响小),行业景气时跟东方各有千秋时间太短加上利润调节无法明确判断

每年几十万亿元进出口的贸易大国,90%走海运。国家唯一的全球性集运龙头,国家还在上升还在发展。国家集运的唯一国际化龙头支持了多少行业的进出口贸易。这样的公司,其价值,远不是2000亿元现金能代替;也不是300万teu运力本身能体现;更不是你有5000亿,十年内就一定能复制一个中远海控。

企业所得税不是分红的红利税,买东方要港股券商开户直接买分红税可以只需要10%而不是港股通的20%

请问黄总是不是说东方现今除了分红率略高于海控,其他基本上已无什么优势了?

是这么个理,联盟提升了行业竞争格局但毕竟不是垄断,所以实际上联盟控价的作用也不可能是一个开关按钮而是渐进的过程,期间成本最高的亏损时间长点,行业平均亏损一个季度半年也就差不多利润就得回升了。很难出现养殖那种全行业全年亏损的情况,而海控全行业成本最低也就基本不可能亏损,最惨的情况估计也就是发生季度亏损罢了行业历史上最惨的09,16那两轮看行业龙头的业绩就知道行业低谷期大概会是啥情况(东方09年海运毛利6663万美金,借贷25.7亿美金,亏在营业及行政费用3.96亿;16年东方海运毛利2.54亿美金,借贷40.91亿 ,同样亏在营业及行政费用4.64亿;23年上半年毛利9.03亿(海运会略高因为别的业务是亏损的),借贷为0,营业及行政费用仅为6890万)海控因为重组变化太大以往数据没有过大参考意义,但是观察19之后这几年的数据可知海运集运相比东方在行业低谷时竞争优势会更大(内陆部分受全球环境影响小),行业景气时跟东方各有千秋时间太短加上利润调节无法明确判断

本周WCI跌幅加大,指数下跌5%至USD3493/FEU,与去年同期相比上涨了88%。 比2019年(大流行前)1420.20美元的平均费率高出146%。美线欧线均环比下跌,例外的是跨大西洋航次继续微涨1%,德鲁里预计未来几周国内出发航线即期运价会继续小幅下跌。本期CCFI下跌3.55%至1352.4,SCFI下跌6.2%至1979.12...